海容冷链:10月27日接受机构调研,包括知名机构银叶投资的多家机构参与

证券之星消息,2023年11月2日海容冷链(603187)(603187)发布公告称公司于2023年10月27日接受机构调研,Ja...

扫一扫用手机浏览

本文作者:

***期货 白糖、油运研究员 黄莹

期货从业证号:F03111919 投资咨询证号:Z0018607

前言概要

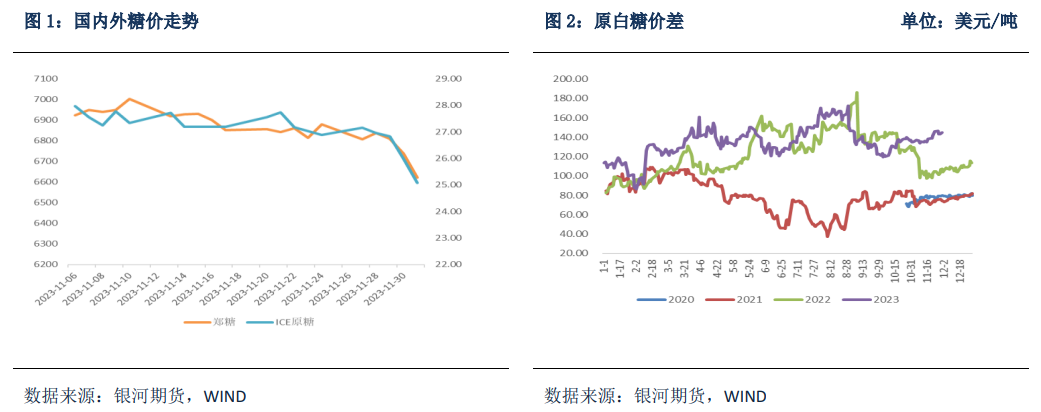

11月上旬,受巴西堵港影响食糖出口、印度下调食糖产量预估及泰国限制食糖出口等利多提振,原糖期价创28.14美分/磅新高。而后,原糖价格虽然居高不下,但是难见创阶段性新高。多空双方相互博弈、在国际糖市并未有新的利多因素的背景下,CONAB机构对巴西本榨季超乎预期的丰产预估引发市场对于明年供需平衡缺口的重新评估,***ICE原糖盘面价格加速下跌。基金结清多头头寸,本周四、周五两个交易日ICE原糖期货大幅跳水下跌,至周五主力3月原糖期货收盘下跌0.95美分,跌幅3.6%,结算价报收每磅25.09美分,盘中触及三个月低点24.95美分,本周该合约周跌幅达7%。此外,ICE白糖期货主力3月合约周五收盘下跌20.30美元,跌幅2.8%,结算价报收每吨696.80美元,跌破每吨700美元的整数关口。

12月初,国外糖市大幅破位下行,市场阶段性供需格局和预期心态转弱。供给端,印度、泰国的减产预期已在盘面有所体现,而巴西创纪录的食糖生产及出口量“强现实”施压糖价,限制原糖期价上行空间。目前,国际糖价最大的支撑为印度新榨季食糖零出口,但消息证伪还需较长时间,另外原白价差一直维持130美元/吨以上、并于本周达到140美元/吨以上,显示需求端旺盛。综上,虽然贸易流阶段性偏紧格局还未缓解,但是目前外盘情绪偏悲观,需等待情绪释放。短期还需关注国际食糖现货市场对盘面的影响;中长期还需关注印度食糖的减产程度、乙醇***及出口政策。

正文

一、 国内外行情回顾:供应端紧张推动内外共振,而后政策扰动导致内外分化

国际糖市方面,2022/23榨季全球食糖供不应求、贸易流紧张,糖价在前三季度延续牛市行情当前阶段。四季度,巴西进入榨季尾声,市场各机构预期巴西丰产高度一致,导致原糖价格上方有所压力;而巴西港口拥堵、出口受阻以及北半球减产预期和出口政策的不确定性则是市场关注的焦点。

反观国内糖市,库存低位、国内食糖减产以及较高的消费复苏预期推动国内糖价一路上行,内外联动、原糖***郑糖屡创新高。而后在度过了夏季的用糖旺季之后,轮储、抛储的落地以及市场担心抛储再次来临的悲观情绪叠加超预期的进口量,国内阶段性走弱。而后国内白糖价格进入高位盘整,多空双方对于未来走势的分歧开始加剧。

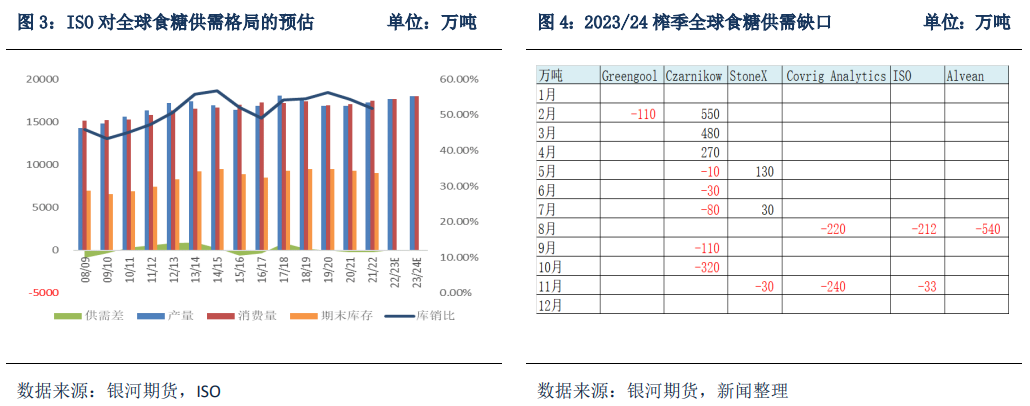

二、国际糖市供需格局:各机构纷纷下调本榨季国际糖市供需差,不过阶段性供应紧张尚未缓解

从国际糖市动态来看,受北半球主产国减产预期的拖累,2023/24 年度全球糖市或将维持在紧平衡的供需格局。此前巴西由于天气和降雨的利好、以及处于历史高位的糖醇比,预计将进一步加大该国糖丰产的可能性、对原糖价格上行有所压制;反观北半球主产国,此前得益于厄尔尼诺对天气的恶劣影响,年中原糖盘面受印度、泰国降雨量减少的预期提振一路上行。受到厄尔尼诺影响,印度和泰国或有减产可能,贸易流紧张的预期已体现在原糖主力合约 27 美分/磅的行情上。

虽然本榨季巴西食糖丰产,但是基于部分国家和地区受干旱天气以及种植面积减少而导致的减产预估的下降,各大机构纷纷预计 2023/24 榨季全球食糖或将存在一定供需缺口。国际糖业组织(ISO)于 11 月 15 日发布的预测 2023/24 榨季全球糖供应短缺的预估至 33 万吨,预估 2023/24 榨季全球糖产量为 1.7988 亿吨(8 月预估为 1.7484 亿吨);全球糖消费量预计为 1.8022 亿吨,高于 8 月预估的 1.7696 亿吨。咨询机构 CovrigAnalytics 在11 月 13 日发布的一份报告中称,2023/24 榨季,全球食糖产量将较预期消费量低 240 万吨。因巴西、俄罗斯和中国等国的食糖增产量将不足以抵消印度和泰国产量的下降。这两个国家的作物主要受到降雨不足的影响。CovrigAnalytics 预测全球 2023/24 榨季产糖量为 1.875 亿吨,低于 2022/23 榨季的 1.894 亿吨;食糖需求预计为 1.898亿吨,高于 2022/23 榨季的 1.8816 亿吨。经纪商和分析机构 StoneX 最新发布的预测,2023/24 榨季(10 月至 9 月)全球食糖需求预计为 1.922 亿吨,而产量估计为 1.919 亿吨,预计将出现约 29 万吨的微幅供应短缺,因巴西高产被亚洲减产抵消。

从食糖贸易流角度来看,四季度起,受到北半球主产国食糖产量、出口量双减的预期下,贸易流或将出现小幅缺口,虽然本榨季巴西食糖创纪录的产量将有所弥补,但是全球糖市贸易流仍将趋紧,从而导致供应端的集中度或将进一步提升,后续需要聚焦巴西雨季食糖的生产和出口量对贸易流的影响。由于本榨季印度库存大幅下降,今年下半年零出口已经在预期之中,若 2023/24 榨季禁止出口预计更多将影响到明年上半年的贸易流,可能导致市场增加至少 200-300万吨缺口;泰国食糖产量、出口量预估双双下滑,预计印度和泰国的减产量在600-700万吨,叠加其他国家产量的下修以及全球食糖消费低速增长的预期下,众多机构对于全球食糖贸易流及供需前景几乎一致的悲观预期,原糖价格已升至近 12 年高位。

11月上旬,受巴西堵港影响食糖出口、印度下调食糖产量预估及泰国限制食糖出口等利多提振,原糖期价创28.14美分/磅新高。而后,原糖价格虽然居高不下,但是难见创阶段性新高。多空双方相互博弈、在国际糖市并未有新的利多因素的背景下,CONAB机构对巴西本榨季超乎预期的丰产预估引发市场对于明年供需平衡缺口的重新评估,***ICE原糖盘面价格加速下跌。基金结清多头头寸,本周四、周五两个交易日ICE原糖期货大幅跳水下跌,至周五主力3月原糖期货收盘下跌0.95美分,跌幅3.6%,结算价报收每磅25.09美分,盘中触及三个月低点24.95美分,本周该合约周跌幅达7%。此外,ICE白糖期货主力3月合约周五收盘下跌20.30美元,跌幅2.8%,结算价报收每吨696.80美元,跌破每吨700美元的整数关口。

12月初,国外糖市大幅破位下行,市场阶段性供需格局和预期心态转弱。供给端,印度、泰国的减产预期已在盘面有所体现,而巴西创纪录的食糖生产及出口量“强现实”施压糖价,限制原糖期价上行空间。目前,国际糖价最大的支撑为印度新榨季食糖零出口,但消息证伪还需较长时间,另外原白价差一直维持130美元/吨以上、并于本周达到140美元/吨以上,显示需求端旺盛。综上,虽然贸易流阶段性偏紧格局还未缓解,但是目前外盘情绪偏悲观,需等待情绪释放,后续还需关注国际食糖现货市场对盘面的影响。

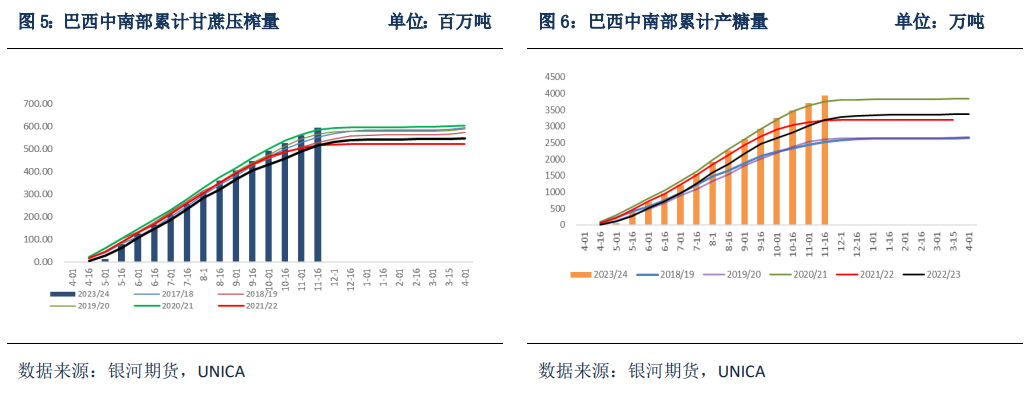

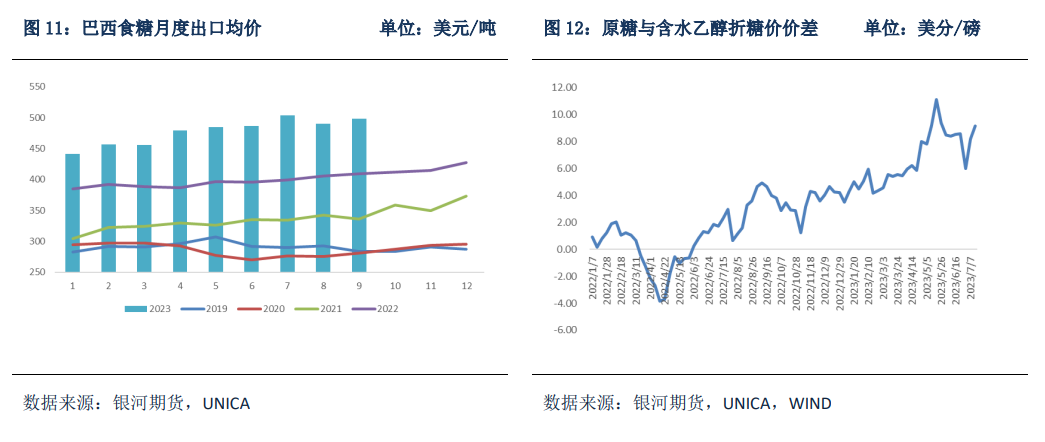

三、国际糖市:巴西榨季生产末期,产量预估创纪录,11月出口巨量

巴西在全球糖市中的地位举足轻重,在今年全球糖价上涨,制糖利润丰厚的情况下,巴西自本榨季初便开始就加大马力的生产食糖,制糖比屡创新高、巴西糖厂正在以接近极限的制糖比制糖。UNICA最新双周报数据显示,11月上半月,巴西中南部地区甘蔗入榨量为3477.2万吨,较去年同期的2632.4万吨增加了844.8 万吨,同比增幅达32.09%;甘蔗ATR为132.69kg/吨,较去年同期的137.18kg/吨下降了4.49kg/吨;制糖比为49.81%,较去年同期的48.61%增加了1.20%;产乙醇16.38亿升,较去年同期的12.7亿升增加了3.68亿升,同比增幅达28.92%;产糖量为219万吨,较去年同期的167.3万吨增加了51.7万吨,同比增幅达30.92%。

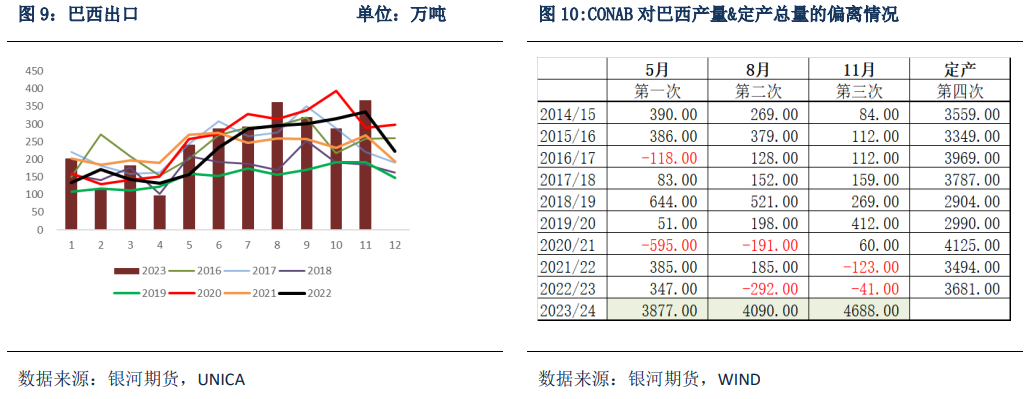

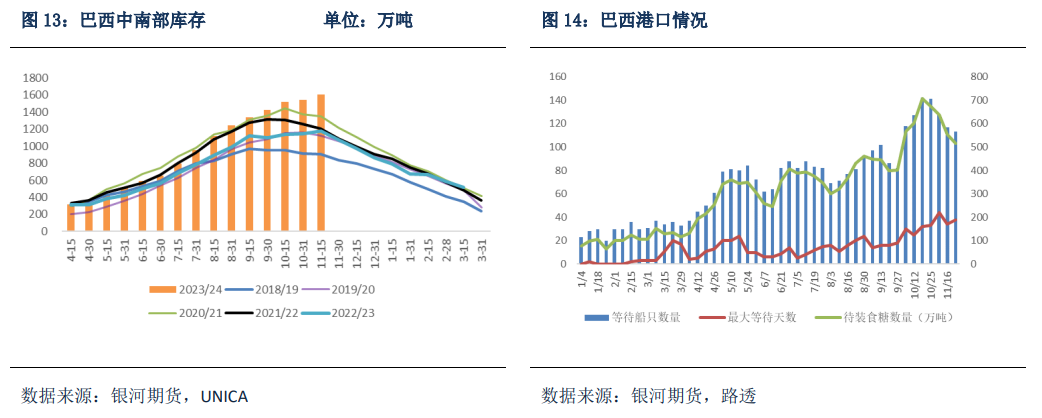

巴西国家商品供应公司(Conab)本年度第三次食糖估产较上一次估产增加近600万吨,考虑到历年该机构估产与定产存在一定偏差,且12月易发生强降雨影响食糖生产进度,因此我们认为此次估产数据与实际定产或有偏差的可能性。CONAB于11月29日发布的报告显示,预计巴西2023/24榨季甘蔗产量将创纪录高位,至6.776亿吨,同比增加10.9%;糖产量为4688万吨,同比增长27.4%;甘蔗种植面积预计为835万公顷;乙醇产量(包括玉米制成的乙醇)预计为340.5亿公升。Conab预计巴西中南部地区甘蔗产量为6.1408亿吨,同比增加11.6%。根据CONAB往年发布的数据显示,估产与定产存在一定偏差,偏离幅度并未因离收榨时间的接近而明显缩小。CONAB预计巴西糖产量为4688万吨,在剔除其他地区的食糖产量(这里我们估计为360万吨左右)后,我们推测出巴西中南部产量为4328万吨左右。通过UNICA本榨季双周报数据显示,当前巴西中南部已生产3787万吨糖,那么本榨季还需生产540万吨左右的糖。考虑到巴西雨季已经来临,根据历史数据显示,往年12月易发生强降雨,或将导致糖厂甘蔗压榨不畅、影响食糖生产进度,因此我们认为此次估产数据与实际定产或有偏差的可能性。

11 月巴西原糖的升水有所回暖,巴西原糖现货价维持高企,***巴西糖醇比价进一步提高,原糖和乙醇价差保持 13 美分/磅左右。在高价差的***下,巴西中南部 11 月上半月的糖醇比 49.81%。

出口方面,巴西近期食糖出口量受本榨季的丰产现实与强劲的外部需求的提振而有所增加、并创下阶段性新高。Secex于本周五发布的数据显示,巴西11月食糖出口总量为368万吨,与去年同期相比增长10%,创3年来最高水平。10月食糖装载量也出现了显著增长,当时该国装运了约290万吨食糖。不过堵港现象仍未缓解, 考虑到本榨季巴西粮食和食糖等作物预计丰产,而作为原糖主要出口港口的桑托斯港口亦是玉米、大豆等作物的主要出口港,市场普遍预计在巴西食糖出口高峰的阶段或将发生港口挤兑的情况。目前巴西港口和公路运输压力较大,此前巴西港口等待天数曾上升至44天的高位,处于历史极高水平。据巴西航运机构 Williams发布的最新数据,截至11月29日当周,巴西港口等待装运食糖的船只数量为112艘,此前一周为113艘。港口等待装运的食糖数量为537.07万吨,此前一周为516.42万吨。在当周等待出口的食糖总量中,高等级原糖(VHP)数量为517.88万吨。桑托斯港等待出口的食糖数量为401.23万吨,帕拉纳瓜港等待出口的食糖数量为101.34万吨。

在巴西食糖丰产及出口受阻的背景下,当前该国或面临库存困境,需关注巴西糖价在国内糖厂高库存与外需挺价的取舍。巴西今年大幅丰产导致库存同比激增,若不持续销售或有胀库可能。糖厂或面临压价销售给贸易商或转而生产乙醇的可能;不过与此同时,考虑到原白糖价差一直维持高位、且巴西原糖升贴水近期有所回暖,北半球产量、出口双减悬而未决,关注巴西糖厂在高库存与外需挺价间的取舍。

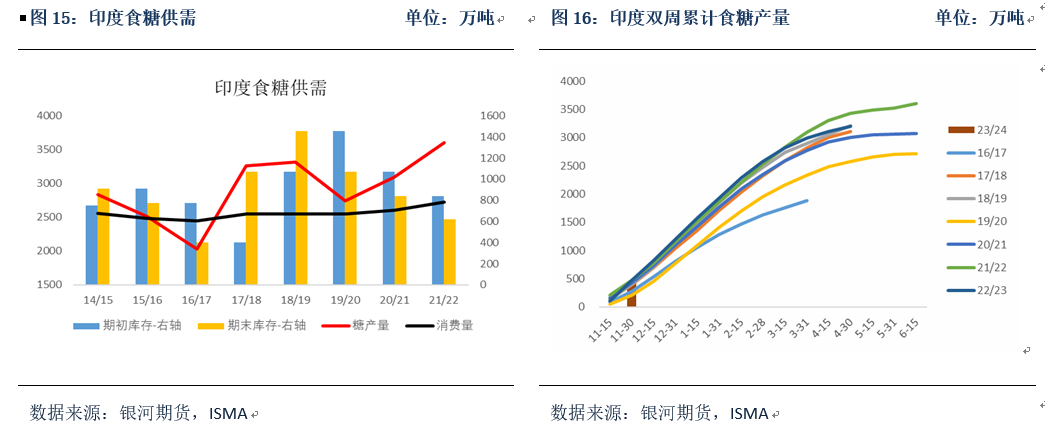

四、国际糖市:印度11月下旬产量近年高位,出糖率表现较好,本榨季产、出仍是不定数

基于印度糖用乙醇量持续增加,新年度出口概率下降。ISMA公布了20/24榨季新一轮的估产数据,在不考虚乙醇分流的情况下2023/24年度食糖产量为3370万吨,较前一次估产下调248万吨,较2022/23年度减少约300万吨。由于新季乙醇价格还未公布,本次ISMA未给出乙醇分流的预估量。国内消费预计为2785万吨。基于印度的糖乙醇国策不变的情况下,按照2023/24年度乙醇用糖400万吨的***设,预计本榨季糖产量在2***0万吨左右。考虑到印度食糖库存已处于历史低位,若选择补充库存,那么本榨季或将不出口食糖。考虑到印度的政策风险,印度出口需要许可配额,急于今年印度大选有限制国内糖价、抑制国内通胀的需求,即使有可出口量,市场或将等待印度大选后出口,换言之,一季度食糖出口的概率有所减少。

印度最近双周报显示,马邦产糖126.75万吨,入榨1618.6万吨,出糖率7.83%,去年8.85%;北方邦产糖130.5,入榨1442万,出糖率9.05%,去年8.5%;卡邦产糖110万,入榨1294.1万,出糖率8%,同期8%。11月累计产量432万吨,虽然同比下滑10.7%,但主要是11月上旬的开榨推迟导致,11月下旬印度产量近年高位,出糖率表现也较好,值得注意的是马邦糖分依旧偏低。整体数据表现偏空,关注后续印度产量情况。

行情分析及展望

11月上旬,受巴西堵港影响食糖出口、印度下调食糖产量预估及泰国限制食糖出口等利多提振,原糖期价创28.14美分/磅新高。而后,原糖价格虽然居高不下,但是难见创阶段性新高。多空双方相互博弈、在国际糖市并未有新的利多因素的背景下,CONAB机构对巴西本榨季超乎预期的丰产预估引发市场对于明年供需平衡缺口的重新评估,***ICE原糖盘面价格加速下跌。基金结清多头头寸,本周四、周五两个交易日ICE原糖期货大幅跳水下跌,至周五主力3月原糖期货收盘下跌0.95美分,跌幅3.6%,结算价报收每磅25.09美分,盘中触及三个月低点24.95美分,本周该合约周跌幅达7%。此外,ICE白糖期货主力3月合约周五收盘下跌20.30美元,跌幅2.8%,结算价报收每吨696.80美元,跌破每吨700美元的整数关口。

12月初,国外糖市大幅破位下行,市场阶段性供需格局和预期心态转弱。供给端,印度、泰国的减产预期已在盘面有所体现,而巴西创纪录的食糖生产及出口量“强现实”施压糖价,限制原糖期价上行空间。目前,国际糖价最大的支撑为印度新榨季食糖零出口,但消息证伪还需较长时间,另外原白价差一直维持130美元/吨以上、并于本周达到140美元/吨以上,显示需求端旺盛。综上,虽然贸易流阶段性偏紧格局还未缓解,但是目前外盘情绪偏悲观,需等待情绪释放,短期还需关注国际食糖现货市场对盘面的影响;中长期还需关注印度食糖的减产程度、乙醇***及出口政策。

本人具有中国期货业协会授予的期货从业资格证书,本人承诺以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映了本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接接收到任何形式的报酬。

免责声明

本报告由***期货有限公司(以下简称***期货,投资咨询业务许可证号30220000)向其机构或个人客户(以下简称客户)提供,无意针对或打算违反任何地区、国家、城市或其它法律管辖区域内的法律法规。除非另有说明,所有本报告的版权属于***期货。未经***期货事先书面授权许可,任何机构或个人不得更改或以任何方式发送、传播或复印本报告。

本报告所载的全部内容只提供给客户做参考之用,并不构成对客户的投资建议。***期货认为本报告所载内容及观点客观公正,但不担保其内容的准确性或完整性。客户不应单纯依靠本报告而取代个人的独立判断。本报告所载内容反映的是***期货在最初发表本报告日期当日的判断,***期货可发出其它与本报告所载内容不一致或有不同结论的报告,但***期货没有义务和责任去及时更新本报告涉及的内容并通知客户。***期货不对因客户使用本报告而导致的损失负任何责任。

☑研究员:黄莹 电话:021-65789256

☑北京:北京市朝阳区建国门外街道8号北京IFC国际财源中心A座31/33层

☑网址:***.yhqh***.cn

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。 转载请注明出处:http://www.vacation-pros.com/post/20799.html