海容冷链:10月27日接受机构调研,包括知名机构银叶投资的多家机构参与

证券之星消息,2023年11月2日海容冷链(603187)(603187)发布公告称公司于2023年10月27日接受机构调研,Ja...

扫一扫用手机浏览

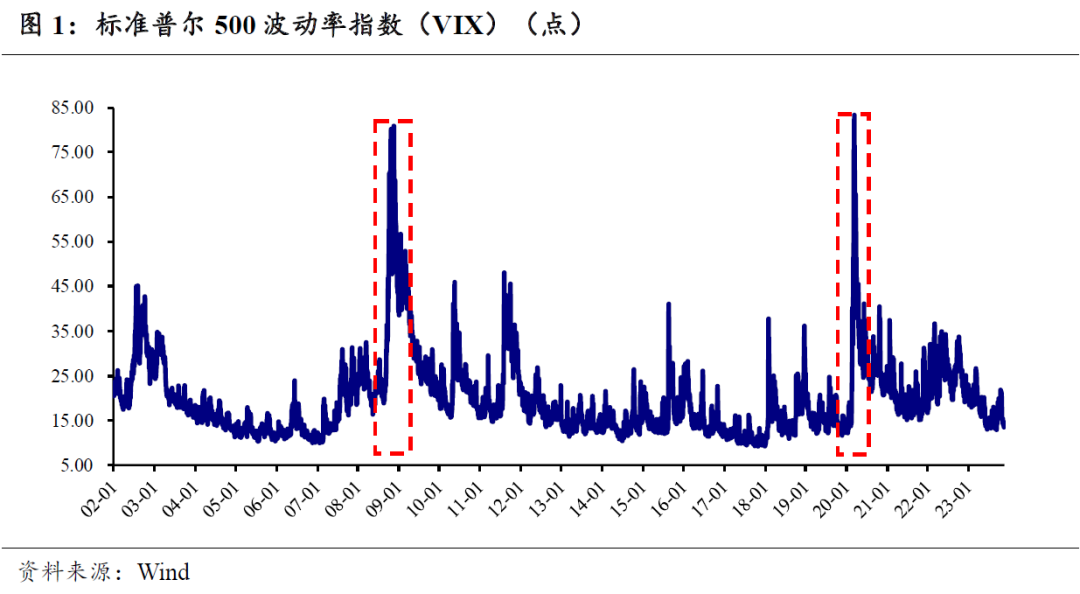

2021年10月,美国经济研究局在其工作论文中提出“全球金融周期”概念,指出过去50年间全球资本市场快速发展,各国资产价格、资本流动等金融属性关联性有所加强,并发现标准普尔500波动率指数(VIX)对全球风险资产价格波动及全球资本流动有较强解释力。VIX指数冲高见顶一定程度说明全球风险偏好见底,并开启新的美元资本流动周期。本文依据2008年全球金融危机及2020年全球疫情冲击后VIX见顶的时间点划分出风险偏好驱动全球资本流动变化的三个阶段,并在此框架下探究美元指数对我国股票、债券资产价格的影响。

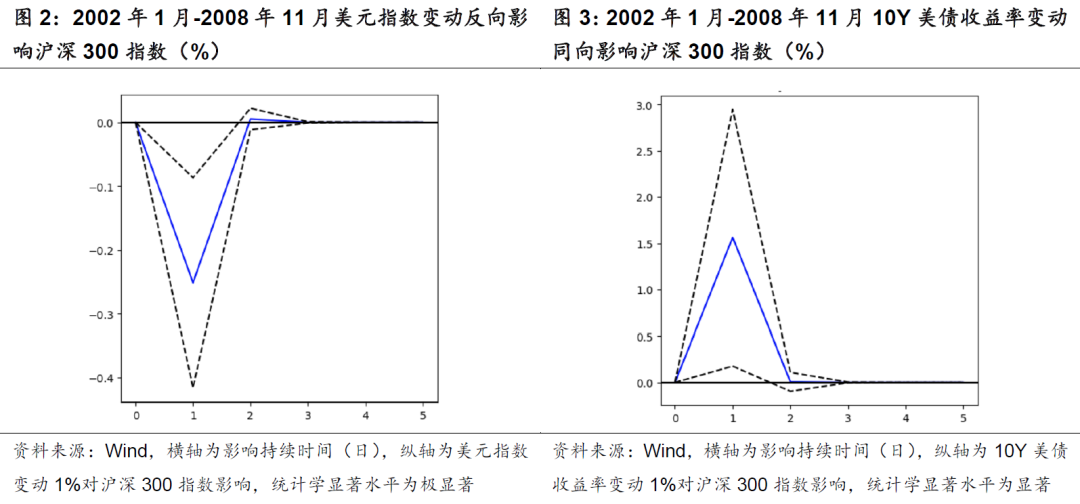

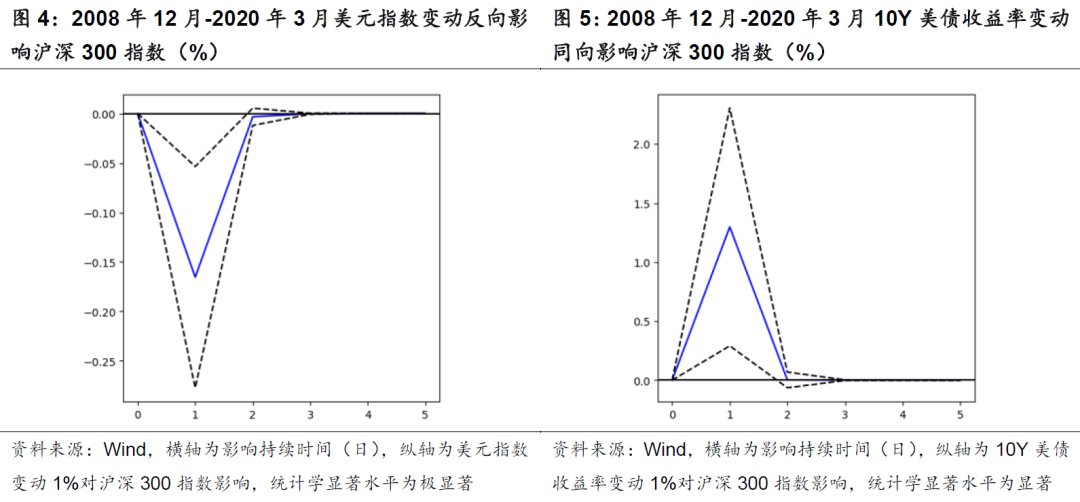

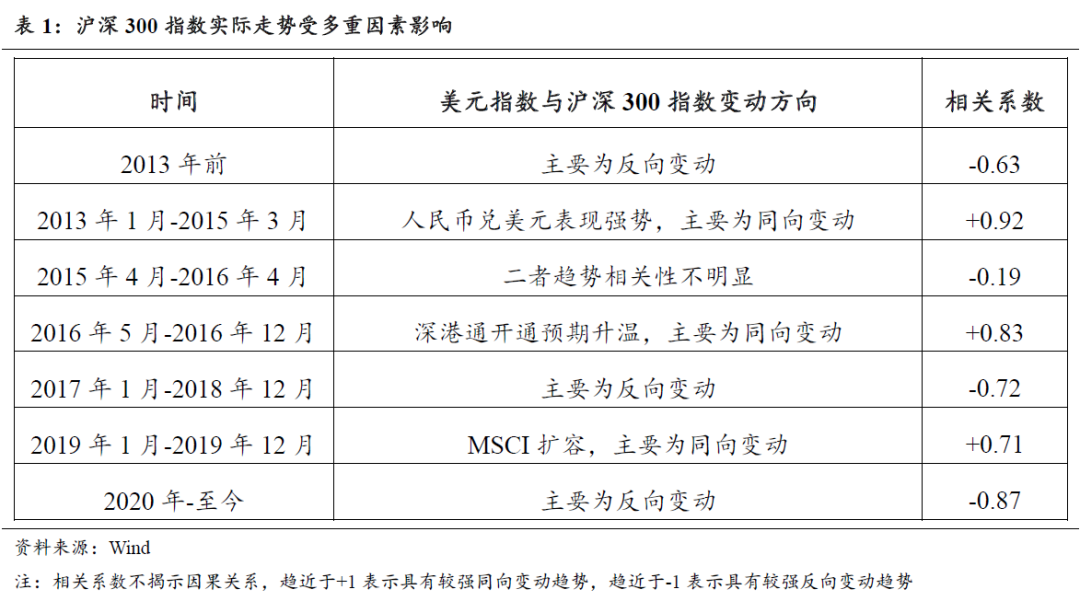

使用统计模型分离美元指数对沪深300指数的影响,发现美元指数始终对沪深300指数产生反向影响。在避险属性影响下,美元指数通常与风险偏好及权益资产价格走势呈反向变动,美元升值多数伴随全球风险偏好回落、权益资产价格下跌。我们构建的统计学模型结果符合该逻辑,叠加美联储加息周期后,强势美元对非美元计价权益资产造成的负面冲击更大。

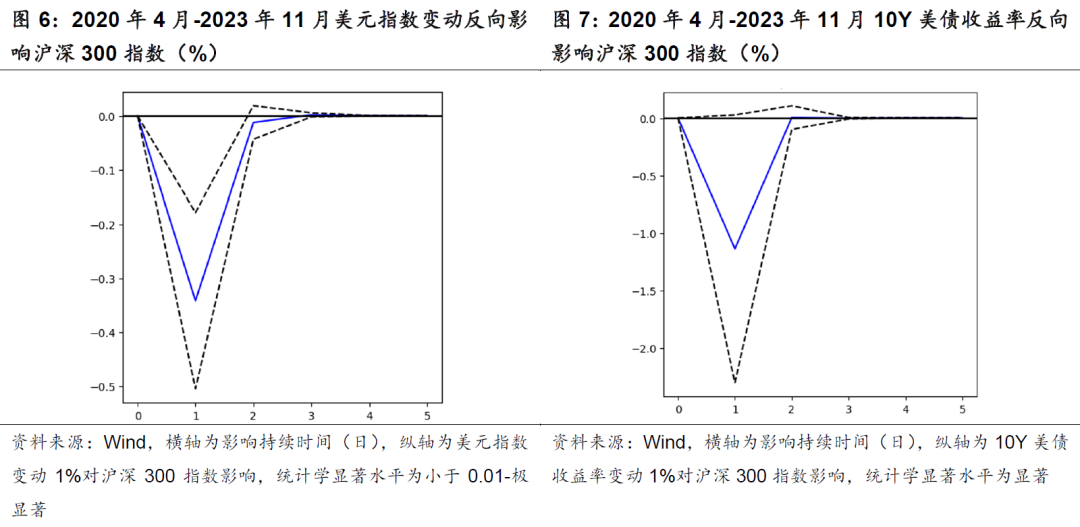

分离10Y美债收益率对沪深300指数的影响,发现全球资金对A股市场的定价逻辑或自疫情冲击后有所转变。2020年4月前,10Y美债收益率波动对沪深300指数产生同向影响,其背后的逻辑是发达市场权益资产锚定10Y美债收益率进行估值调整,A股权益资产成长性回报预期受全球资金认可,具备投资性价比,从而在美债利率上行,发达市场权益资产调整阶段吸引资金流入推升资产价格。而2020年4月后,全球资金对A股权益资产逐渐由成长性定价,转变为类似欧美权益资产的10Y美债收益率分母端定价,更加追求确定性,10Y美债收益率开始对沪深300指数产生显著反向影响。

综合美元、美债对沪深300指数的影响,以变异系数(标准差/平均值)衡量美元指数及10Y美债收益率的波动率水平,发现10Y美债收益率波动大于美元指数、且10Y美债单位变动对沪深300指数变动影响幅度大于单位美元指数波动影响,因此在2020年4月前,仅考虑美元指数、10Y美债影响,沪深300指数波动方向可能主要表现为与10Y美债收益率同向变动,2020年4月后,沪深300指数波动方向可能主要表现为与10Y美债收益率反向变动,美元指数则主要影响变动幅度,即2020年4月前抵消部分10Y美债影响,2020年4月后加强10Y美债影响。

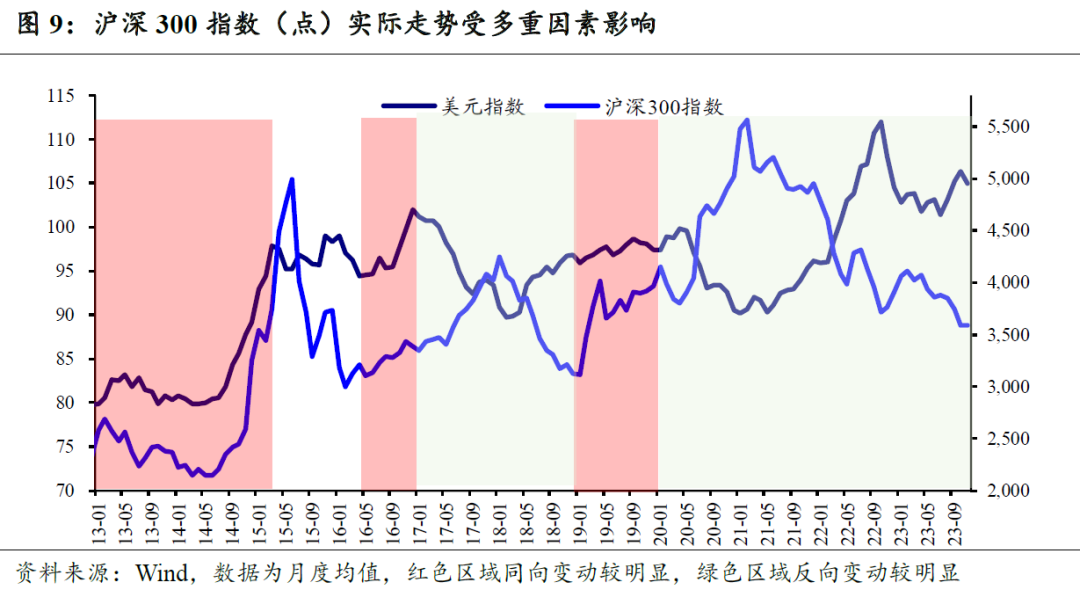

需要注意的是,沪深300指数是市场对多重因素进行博弈的结果,其实际走势具有一定随机性,无法简单抽象为美元、美债双变量影响模型。但依然可以通过对比10Y美债收益率与沪深300指数走势来判断美元、美债是否为阶段性主导因素,我们发现2021年4月,VIX指数代表的全球风险偏好回升至常规水平后,受统计学模型支持,A股可能主要受10Y美债估值压制,且强势美元在同方向强化了这种影响。

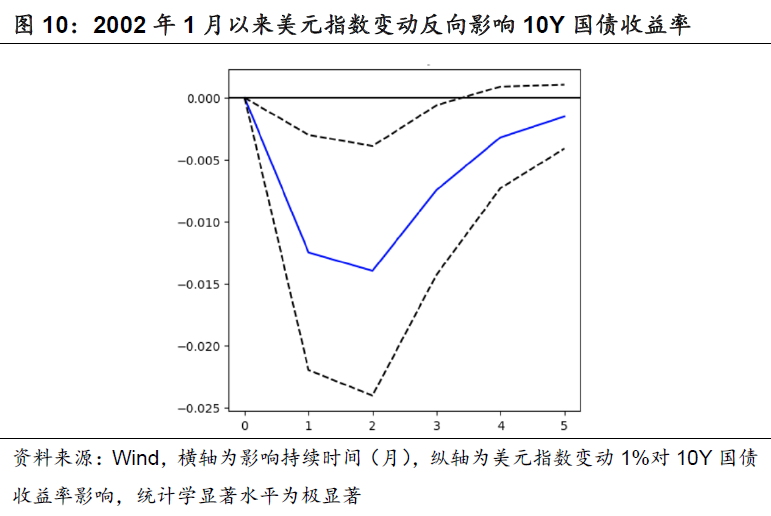

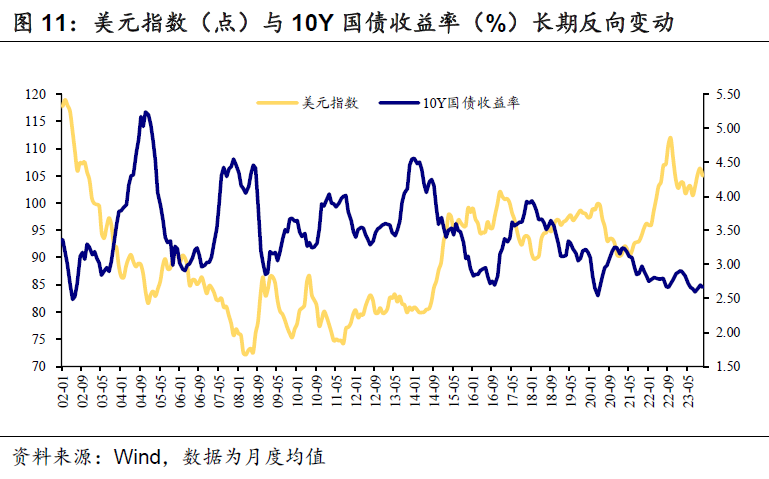

分离美元指数对10Y国债收益率的影响,各阶段模型均显示美元指数在日度数据级别对10Y国债收益率没有统计学显著影响,但在月度级别,美元指数始终对10Y中国国债收益率有统计学显著的反向影响,以美元走强为例,美元指数上行多数伴随风险偏好回落,风险资产价格下跌,国债收益率获得一定下行空间;此外美元走强同时导致以美元计价的大宗商品价格下跌,抑制通胀预期,同样有利于国债收益率下行。而统计模型在日度数据级别不显著则可能说明债券市场对美元趋势需要一定确认时间,对短期汇率扰动相对不敏感,二者相关性需要在更长期的尺度下捕捉。

展望后市美元汇率对债市影响,一方面需关注A股权益市场随美债、美元调整情况。11月美国通胀数据及美联储货币政策会议纪要公布后,市场进一步下调加息预期,如果美元指数、10Y美债收益率步入长期下行通道,且当前定价逻辑没有转变,A股未来上涨面临的美元资产阻力会相应减弱,进而对国债收益率施加上行压力。另一方面,从美元对债券市场的直接影响来看,美元贬值趋势得到确认后会对国债收益率下行形成显著阻力,10Y国债收益率下行空间或被进一步压缩。

本文来源于微信公众号“ 屈庆债券论坛”,作者吉灵浩,实习生胡芷晴对此文有贡献;智通财经编辑:文文。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。 转载请注明出处:http://www.vacation-pros.com/post/16366.html